Preserve os seus lucros reduzindo impostos ao declarar corretamente os seus criptoativos.

Nosso software otimiza cada etapa da sua declaração, garantindo segurança, reduzindo custos e aumentando sua rentabilidade.

Preserve os seus lucros e reduza impostos ao declarar seus criptoativos.

Nosso software otimiza sua declaração para que você pague apenas o necessário e aumente sua rentabilidade.

Você está preparado para todas as mudanças da lei 14.754/23 ?

Confira ao lado todas as principais mudanças que começaram em 2024 com a sanção da Lei Offshores (Nº 14.754) sobra a taxação de investimentos offshores, criptomoedas e fundo exclusivo.

A Lei 14.754/23 altera o período de apuração dos rendimentos realizados com criptoativos. Ao invés de serem apurados mensalmente, os rendimentos agora passam a ser apurados anualmente.

Com a nova lei, o limite de isenção para rendimentos de aplicações financeiras no exterior foi eliminado. Isso significa que todos os rendimentos, independentemente do valor, estarão sujeitos à tributação.

A lei introduz uma alíquota única de 15% para a tributação dos lucros de aplicações financeiras no exterior, independentemente do valor do lucro obtido.

Agora é possível compensar os lucros de uma operação com os prejuízos de outras, dentro do mesmo ano-calendário ou em anos subsequentes.

A nova legislação inclui toda a variação cambial da moeda estrangeira para o real no cálculo do lucro. Isso significa que as flutuações cambiais serão consideradas na apuração dos rendimentos, mesmo que os criptoativos tenham sido adquiridos com renda obtida no exterior.

A partir da Lei 14.754/23, pode ser entendido que a renda passiva em criptomoedas será tributada no momento do recebimento. Isso inclui airdrops, staking, e outras premiações.

Foi introduzida uma nova declaração da renda auferida no exterior que deverá ser entregue juntamente com o Imposto de Renda Pessoa Física (IRPF). Além disso, o investidor pessoa física passa a ter que recolher um novo DARF anual, além dos DARFs mensais.

A partir de 2024, passam a existir duas regras tributárias distintas para criptoativos, uma aplicável apenas a rendimentos obtidos em carteiras internacionais (Lei 14.754/23) e outra aplicável a rendimentos obtidos em carteiras nacionais (Lei 8.981/95). Apesar da aparente complexidade, o investidor que conhece estas duas legislações a fundo pode reduzir de forma significativa o valor de imposto devido a pagar, aumentando seus lucros.

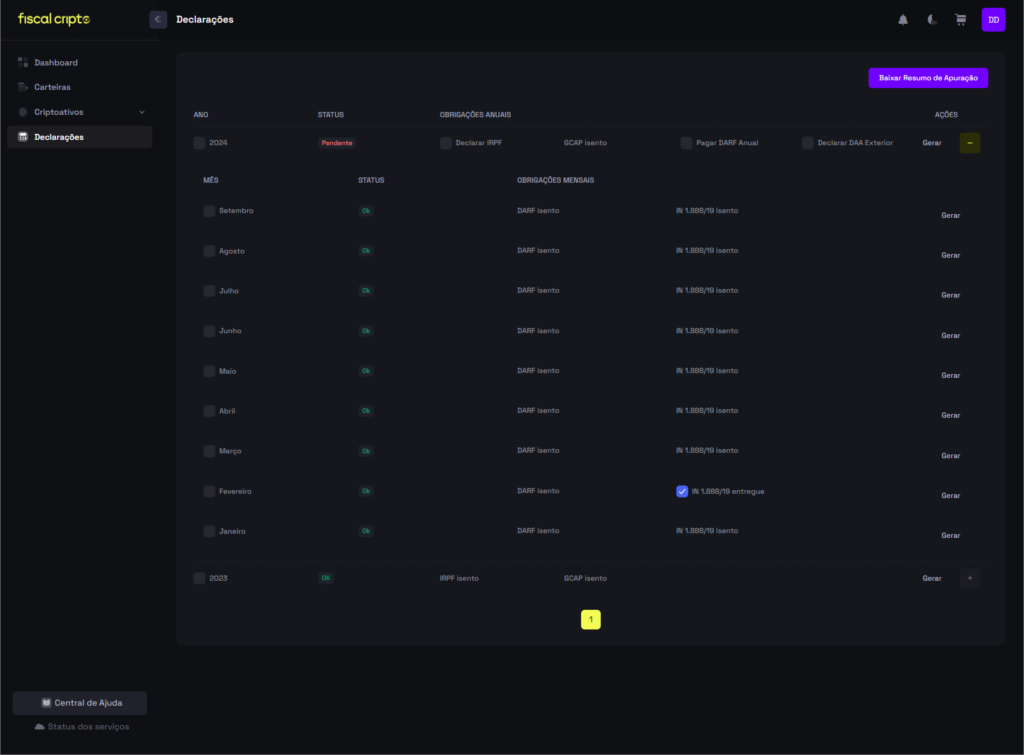

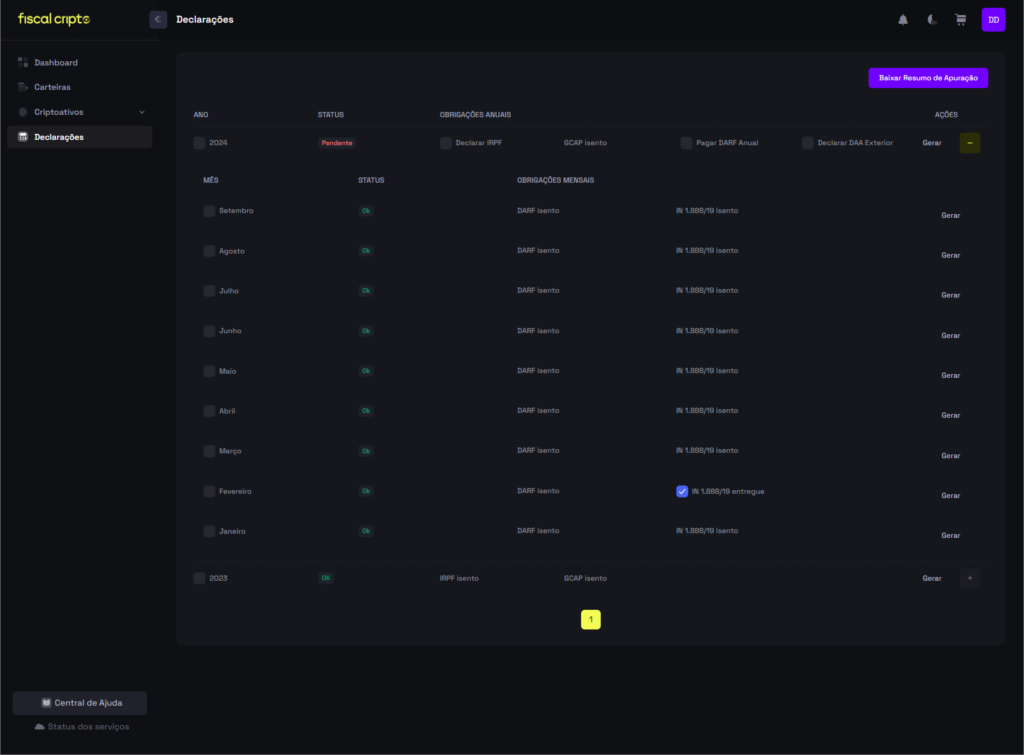

Com uma interface

intuitiva e organizada,

simplificamos o entendimento do que é

necessário

para cada uma das suas

declarações.

Declaração Mensal de Operações com Criptoativos (IN 1.888)

Obrigação acessória para a declaração de todas as operações envolvendo criptoativos, seja em exchanges nacionais ou fora delas.

Declaração de Ganho de Capital

Obrigação acessória com o detalhamento o ganho de capital nas operações de alienação de bens e direitos, conforme o caso genérico.

Declaração Anual do Imposto de Renda

Obrigação acessória para informar a renda e propriedade de bens e direitos, incluindo criptoativos.

Pagamento de Imposto sobre o Ganho de Capital

Imposto de Renda incidente sobre o ganho de capital na alienação de bens e direitos, conforme caso genérico.

Principais funcionalidades

Descubra se precisa declarar e acompanhe o status das suas obrigações fiscais

Visualize facilmente as declarações pendentes e aquelas que já foram entregues, com detalhamento por mês e ano.

Resultados mensais

Acompanhe de forma detalhada e organizada o resumo mensal de seus rendimentos, alienações e outros resultados de investimentos, tudo em uma única tela.

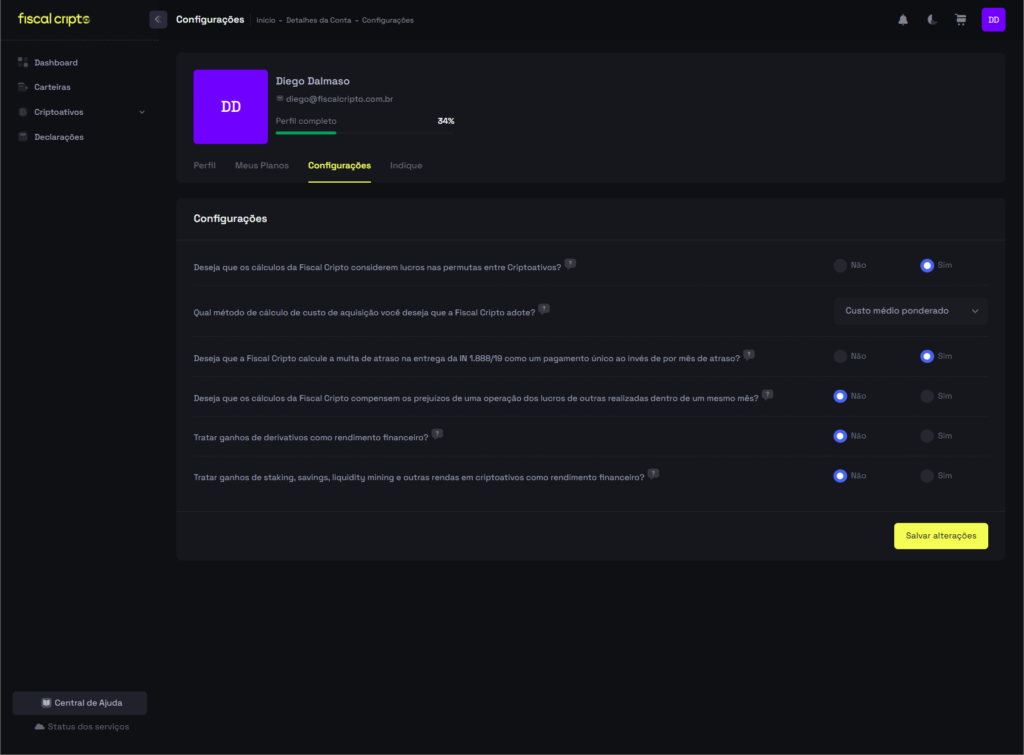

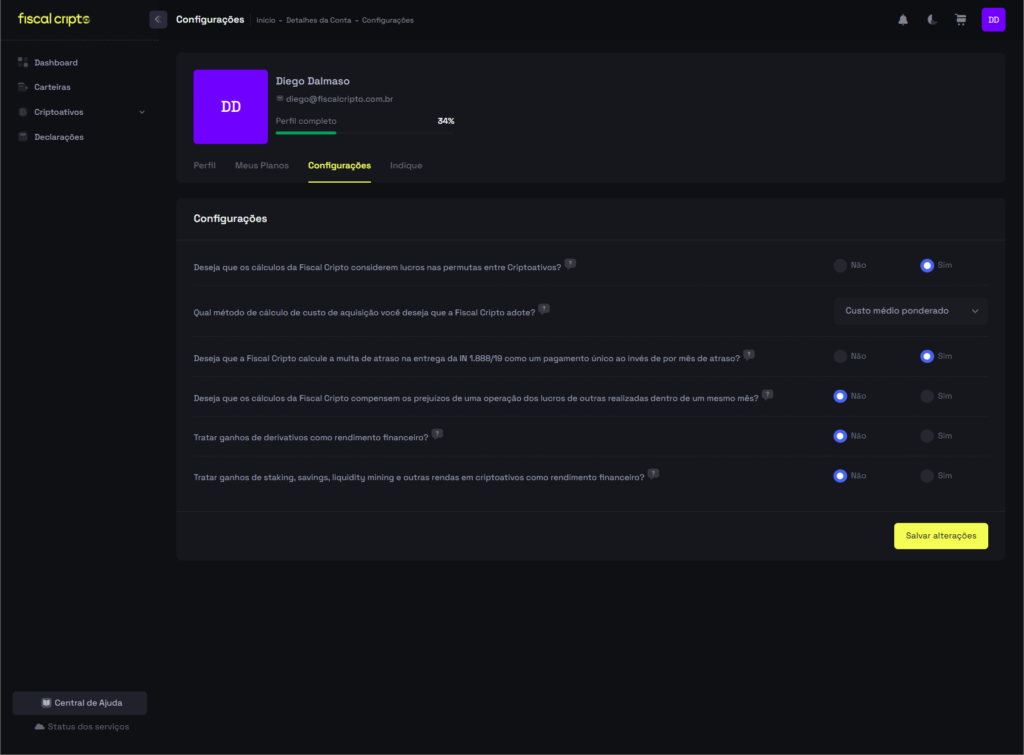

Configure seus cálculos e reduza seus impostos

Personalize os cálculos fiscais com base nas suas necessidades e explore alternativas para reduzir seus impostos, aproveitando as nuances da legislação. Se precisar de ajuda para entender o melhor caminho, nossa equipe oferece consultoria especializada para te orientar.

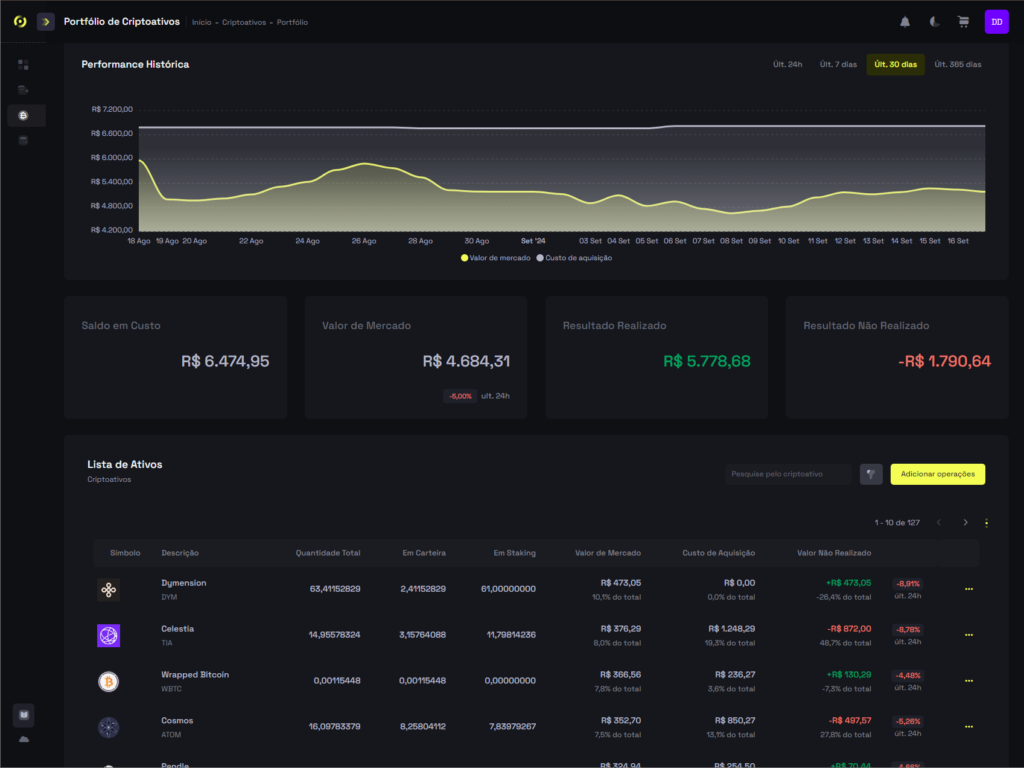

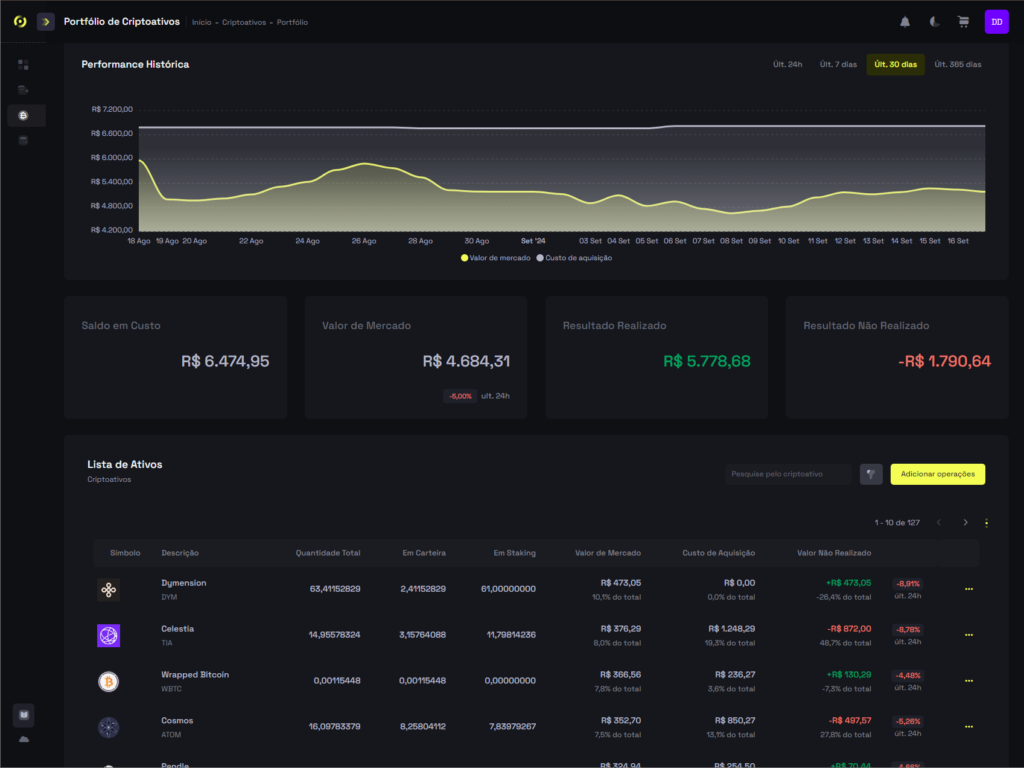

Acompanhamento de portfólio

Acompanhe todo o seu portfólio de criptoativos em um único ambiente, com informações como saldos, custo de aquisição, valores e muito mais.

Principais funcionalidades

Descubra se precisa declarar e acompanhe o status das suas obrigações fiscais

Visualize facilmente as declarações pendentes e aquelas que já foram entregues, com detalhamento por mês e ano.

Resultados mensais

Acompanhe de forma detalhada e organizada o resumo mensal de seus rendimentos, alienações e outros resultados de investimentos, tudo em uma única tela.

Configure seus cálculos e reduza seus impostos

Personalize os cálculos fiscais com base nas suas necessidades e explore alternativas para reduzir seus impostos, aproveitando as nuances da legislação. Se precisar de ajuda para entender o melhor caminho, nossa equipe oferece consultoria especializada para te orientar.

Acompanhamento de portfólio

Acompanhe todo o seu portfólio de criptoativos em um único ambiente, com informações como saldos, custo de aquisição, valores e muito mais.

O que dizem sobre nós

O que dizem

sobre nós

Conheça nossos planos

Conheça nossos

planos

IRPF

Assinatura anual

12x R$ 79,90

ou R$ 799,90 à vista

- Até 100 operações/mês

- Registro de operações via APIs (corretoras e blockchains)

- Método de cálculo por custo médio

- Cálculo de lucro e prejuízo das operações

- Relatório de saldos IRPF

- Suporte via fórum de comunidade

FULL

Assinatura anual

12x R$ 199,90

ou R$ 1.999,90 à vista

- Todas as features do plano IRPF

- Até 1.000 operações/mês

- Método de cálculo avançado (PEPS, UEPS, Custo médio)

- Importação automática mensal por API

- Relatório de Ganho de Capital (GCAP)

- Relatório da Renda Auferida no Exterior (para ser implementado)

- Geração do Arquivo de dados declaração IN 1.888

- Emissão de DARF de imposto mensal e anual

- Emissão de DARF de multa de atraso da entrega da declaração mensal

TRADER

Assinatura anual

12x R$ 399,90

ou R$ 3.999,90 à vista

- Todas as features do plano Full

- Até 10.000 operações/mês

- Importação automática diária, semanal ou mensal por API

IRPF

Assinatura anual

12x R$ 79,90

ou R$ 799,90 à vista

- Registro de operações via APIs (corretoras e blockchains)

- Método de cálculo por custo médio

- Cálculo de lucro e prejuízo das operações

- Relatório de saldos IRPF

- Suporte via fórum de comunidade

FULL

Assinatura anual

12x R$ 199,90

ou R$ 1.999,90 à vista

- Todas as features do plano IRPF

- Até 1.000 operações/mês

- Método de cálculo avançado (PEPS, UEPS, Custo médio)

- Importação automática mensal por API

- Relatório de Ganho de Capital (GCAP)

- Relatório da Renda Auferida no Exterior (para ser implementado)

- Geração do Arquivo de dados declaração IN 1.888

- Emissão de DARF de imposto mensal e anual

- Emissão de DARF de multa de atraso da entrega da declaração mensal

TRADER

Assinatura anual

12x R$ 399,90

ou R$ 3.999,90 à vista

- Todas as features do plano Full

- Até 10.000 operações/mês

- Importação automática diária, semanal ou mensal por API

Obtenha uma assessoria para otimizar seus ganhos com seus investimentos em criptoativos.

Conte com o nosso time de especialistas para fazer a sua declaração fiscal corretamente e adotar as melhores estratégias que permitem reduzir seus impostos de acordo com as características das suas operações.

Conte com nossa assessoria completa e evite multas e custos desnecessários.

Garanta sua regularização fiscal e preserve os seus lucros em criptoativos com a nossa assessoria especializada.

Conte com o nosso time de especialistas para fazer a sua declaração fiscal corretamente e adotar as melhores estratégias que permitem reduzir seus impostos de acordo com as características das suas operações.

Conte com nossa assessoria completa e evite multas e custos desnecessários.

FAQ - Perguntas Frequentes

FAQ - Perguntas Frequentes

Para todos os investidores de criptoativos que gostariam de maximizar seus ganhos, pagando menos impostos dentro dos limites permitidos pela legislação.

Da mesma forma, o software oferece uma visão clara e abrangente dos investimentos, sendo indicado também para quem gostaria de ter um acompanhamento de portfólio e saber exatamente quais as declarações precisam ser entregues para a Receita.

Sim! Você tem 7 dias para testar a Fiscal Cripto gratuitamente, conhecer todas as funcionalidades e integrar as suas carteiras para acompanhar seu portfólio de investimentos.

Mesmo que você tenha começado a investir em cripto a pouco tempo, ou se você investe há anos, é muito provável que você tenha que informar isso para a Receita Federal. Utilizando o sistema da Fiscal Cripto, você terá 7 dias gratuitos para realizar suas importações e descobrir se precisa declarar ou pagar algum imposto.

Caso tenha que fazer algo, contrate um de nossos planos e baixe seus DARFs atualizados com juros e multa, além de relatórios com todas as informações e instruções necessárias para a sua declaração.

A cada ano que passa, a Receita Federal tem maior número de informações disponíveis sobre quem opera criptoativos e não declara. Só em 2024, o órgão já anunciou que, a partir do uso de inteligência artificial, identificou 25 mil contribuintes que não haviam declarado seus criptoativos.

Além disso, também colocou as operações de criptoativos como uma de suas prioridades de fiscalização e pretende iniciar o compartilhamento automático de informações com países do exterior, onde operam as principais corretoras estrangeiras.

Não corra o risco de perder os lucros dos seus investimentos, crie sua conta e comece a se regularizar agora mesmo!

Não, o sistema da Fiscal Cripto não possui nenhuma relação com o sistema da Receita Federal. A plataforma oferece uma visão abrangente das dimensões dos seus investimentos, organizada da seguinte forma:

- Dashboard: onde você tem uma visão geral, distribuição dos seus investimentos e performance histórica;

- Carteiras: por aqui você acompanha todas as suas carteiras cadastradas no sistema, que podem ser tanto em corretoras quanto em redes blockchains;

- Criptoativos: para melhor compreensão, subdividimos em 3 grupos: portfólio, operações e relatórios;

- Declarações: separadas por período, status e tipo de declaração (IRPF, GCAP, etc).

Com tantas mudanças recentes na legislação de criptoativos, nosso sistema e nossos especialistas estão sempre atualizados e atentos às alterações nas leis.

No caso de alterações de legislação ou posicionamento dos órgãos reguladores, nossa equipe entrará em contato e divulgaremos as mudanças para todos os nossos clientes.

Além disso, para nossos clientes Concierge, realizamos estudos, análises e sugestões para que você possa diminuir ou até mesmo eliminar o custo de impostos, dentro dos limites da lei.

Sim, dispomos de uma Central de Ajuda completa, com guias passo-a-passo detalhados explicando todos os pontos necessários para você configurar a sua conta em poucos minutos. Além disso, temos vídeos explicativos em nosso canal do YouTube que complementam esses guias.

Se tiver com problemas técnicos, você poderá entrar em contato com nosso suporte através do e-mail suporte@fiscalcripto.com.br.

Para dúvidas comerciais, entre em contato via Whatsapp através do número (11) 3042-8038.