Nem todos os investidores de cripto conhecem a fundo os conceitos de staking, farming, savings e liquidity provider (LP). Se você se encaixa neste grupo, fica a dica para conhecer o artigo que postamos sobre o assunto em nosso blog!

Agora, se você já sabe o que são estas operações e já investe nelas, este artigo é para você! Nele, vamos explicar como fazer o registro de suas operações na Fiscal Cripto.

Antes de começar…

É preciso saber que este tipo de operação se tornou popular recentemente, de 2020 para cá, e a Receita Federal ainda não definiu diretrizes claras sobre como declará-las e nem sobre como são tributadas. Porém, não é por isso que você deve ocultar ou não declarar nada a respeito deste tipo de operação. Nossas sugestões aqui se baseiam em analogias e são formas práticas de registrar e declarar estas operações. Se estiver com dúvidas com relação a elas, consulte um contador.

Registrando as operações na Fiscal Cripto

Para registrar este tipo de operação na Fiscal Cripto, é preciso primeiro entender que existem dois tipos de registro a serem feitos: 1- as movimentações de entrada e saída destas operações e 2- os recebimentos dos rendimentos.

1- Movimentações de entrada/saída das operações de staking, farming, savings e liquidity provider (LP)

Este tipo de registro se divide em dois outros casos, dependendo de como a operação é estruturada. Abaixo, explicamos cada um deles:

1.a) Quando outro criptoativo é recebido em troca do depósito

Este caso normalmente é o padrão em protocolos descentralizados (DEXs), nos quais em troca do depósito de um (ou mais) criptoativo(s) em staking, farming, savings ou LP, o usuário recebe um outro ativo que representa este depósito.

Por exemplo, ao depositar alguns criptoativos para farming na Pancakeswap, o usuário recebe em troca um valor em CAKE-LP, criptoativo que representa a sua parcela depositada naquele protocolo.

Para esta situação, entendemos que a forma de registro mais adequada é registrar tais operaçẽos como tipo IN 1.888 “Permuta entre criptoativos”. Isso porque, na prática, você troca um ou mais criptoativos por outro que representa o depósito, ou vice-versa.

Exemplo: Registro de Entrada em staking, farming, savings e LP

Exemplo: Registro de Saída de staking, farming, savings e LP

Fazendo desta forma, também é possível prevenir problemas de desbalanceamento de saldos entre os criptoativos depositados que podem ocorrer para este tipo de transação, chamados de “impermanent loss” (ou “perda momentânea”, na tradução literal).

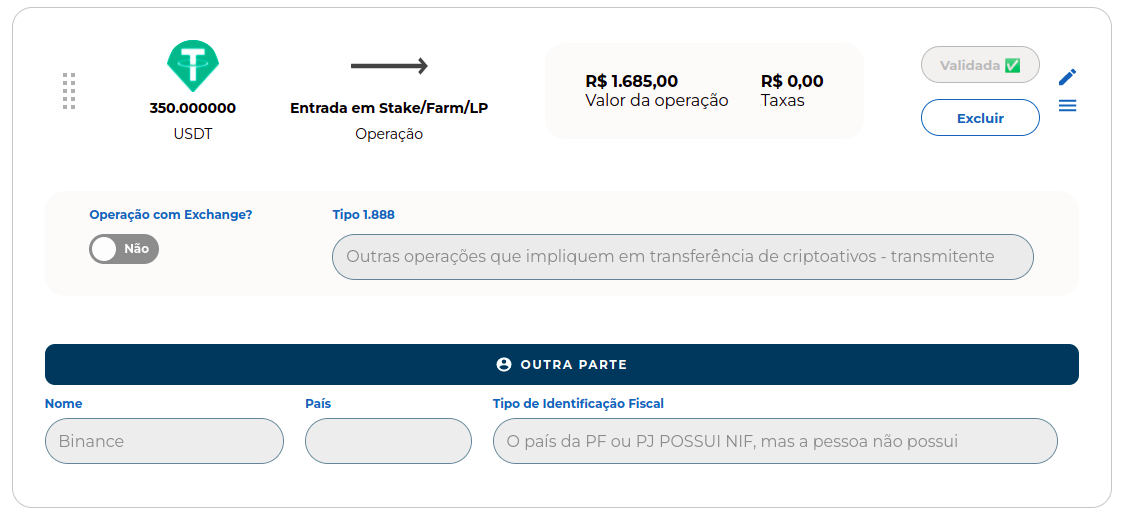

1.b) Quando não existe outro criptoativo recebido em troca do depósito

Este caso normalmente é o padrão em exchanges centralizadas, mas também pode ocorrer em alguns protocolos descentralizados. Como não há outro criptoativo envolvido na operação e como a Receita Federal não definiu um tipo de operação específico para staking, farming, savings e LP, nossa sugestão é utilizar o tipo “genérico” de operações que a Receita Federal permite, isto é, o tipo IN 1.888 “Outras movimentações que impliquem em transferência de criptoativos”. Este tipo de operação, para a Receita Federal, só pode ser classificado como “Operação sem uso de Exchange” e a Fiscal Cripto segue a mesma forma de registro.

Por exemplo, ao depositar alguns criptoativos em staking na Binance, o usuário não recebe nenhum criptoativo como comprovante do depósito e, mesmo sendo uma operação efetuada em uma exchange (Binance), o registro é feito como se fosse uma operação sem uso de exchange.

Exemplo: Registro de Entrada de staking, farming, savings e LP

Exemplo: Registro de Saída de staking, farming, savings e LP

2- Recebimentos dos rendimentos

A Receita Federal também não definiu como devem ser registrados os rendimentos recebidos de operações de staking, farming, savings e LP. Na Fiscal Cripto, sugerimos duas formas de se fazer isso, sendo que, na prática, a tratativa para ambos é igual.

O que muda entre um modelo e outro é apenas a existência ou não de emissão de novos criptoativos, uma vez que a Receita Federal definiu um tipo específico de operação para o caso em que há emissão de novos criptoativos.

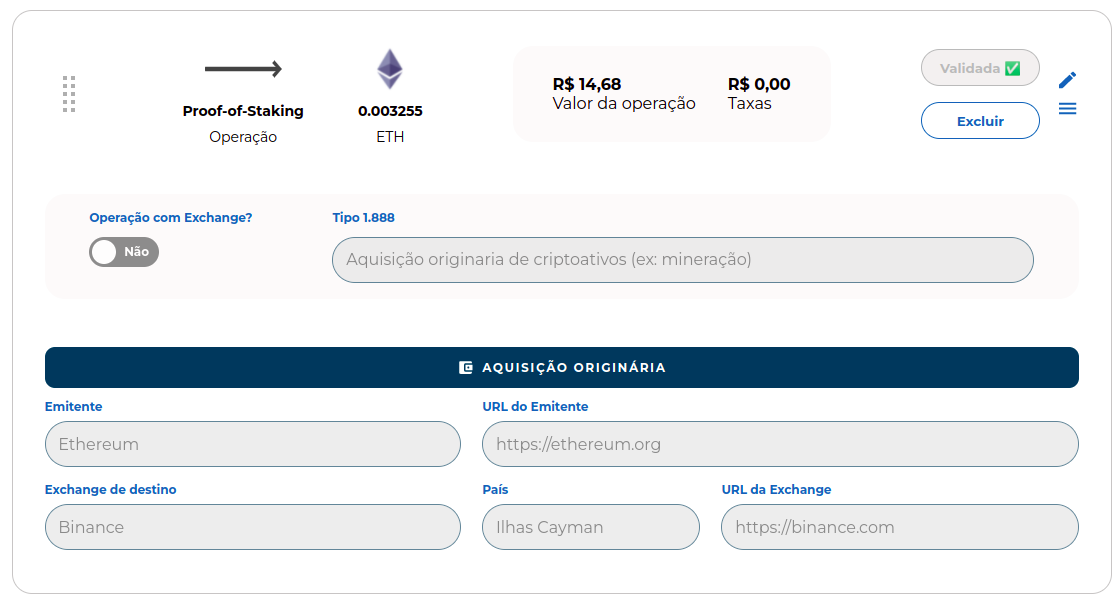

2.a) Quando há emissão de novos criptoativos

Neste caso, a operação deve ser registrada como uma Aquisição Originária. É o caso, por exemplo, de uma operação de staking de Ether na rede Ethereum (proof-of-staking), onde a remuneração é advinda da emissão de novos ETHs.

Exemplo: Registro de recebimento como Aquisição Originária

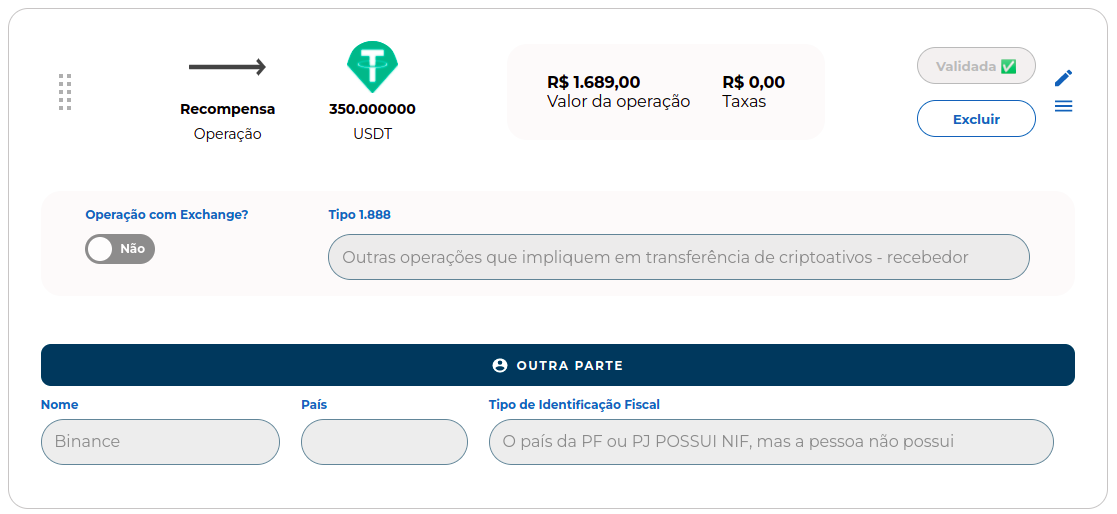

2.b) Quando não há emissão de novos criptoativos

Nesta situação, a operação deve ser registrada como do caso genérico de “Outras movimentações que impliquem em transferência de criptoativos”. Isso porque não há um tipo específico definido pela Receita Federal na IN 1.888.

Exemplo: Registro de recebimento como “Outras movimentações que impliquem em transferência de criptoativos – recebedor”.

Como registrar as outras partes da operação

A Receita Federal obriga o registro e declaração da outra parte destas operações na IN 1.888. Na Fiscal Cripto, entendemos que a “Outra Parte” destas operações é ou o próprio protocolo descentralizado (DEX) ou a exchange pela qual se acessou esta operação.

Mas… e aí, tem imposto para pagar? 🥲

No recebimento do rendimento, entendemos que não.

A Receita Federal também não definiu de maneira clara qual é a forma de tributação destes casos, mas tomando por analogia que as operações de mineração foram tratadas como aquisição originária, entendemos que todo o valor recebido em staking, farming, savings e LP deve ser tributado no momento de sua alienação se, naquele mês, o valor alienado for superior a R$ 35 mil.